-

製品・サービスの強み

Adaptive Multi-asset trading Platform(AMP)はクリティカルで低レイテンシな注文・執行管理のための次世代型トレーディングプラットフォームです。 最先端のアルゴリズムとAI(人工知能)を備え、ダイレクトマーケットアクセス、ロータッチ、アルゴリズム取引、スマートオーダールーティング、取引コスト分析など、多彩な機能を統合した単一のソリューションとして提供いたします。

適応型執行プラットフォーム(AEP)、スマートオーダールーティング(SOR)のアーキテクチャーで柔軟性のあるモジュラー(部品)型の総合プラットフォームとして提供いたします。マルチアセットにも対応し、株式、デリバティブ、FXといった幅広いアセットをご利用いただけます。導入実績

フランス中央銀行、システムによる資産運用を行う英国 Aspect Capital 社、ドイツのプライベートバンクのメッツラー銀行、中東ドバイの投資銀行 Arqaam capital 等、欧州を中心にグローバルな導入実績を持つテクノロジーです。

対応するアセット

株式/デリバティブ/債券/商品/ FX 等のマルチアセット

AMP の3つの特長

①流動性と最良執行の実現

市場の分散化が進行した現代の取引環境において、流動性の確保とマーケットインパクトの低減が最良執行の実現には欠かせません。AMP は幅広い市場との接続を可能にするコネクティビティで流動性の幅広い集約が可能です。最良気配を検索し、執行判断の最適化と執行リスク管理を行うスマートオーダールーターと、アルファ創出やマーケットインパクト低減といった多彩なストラテジーで最良執行を実現します。

②独自の取引手法の自動化

AMP では売買自動化のためのモジュールをご用意しております。長年培ってきたノウハウに基づく独自の取引手法の自動化を可能にします。自動取引と注文管理システムや執行管理システムを組み合わせることでロータッチからハイタッチ取引までのハイレベルな自動化を可能にします。

③トレーディングの可視化

AMP は全ての取引をモニタリングし、一つ一つの注文執行のパフォーマンスを解析します。Quod の優れた取引コスト分析(TCA)は、複雑で大量なデータも瞬時に処理し、分かりやすいトレーディング画面でお客様のリアルタイム/ニアタイムでの執行判断を強力にサポートします。

AMP のモジュール

AMPは柔軟性を備えたモジュラー型の統合プラットフォームで、お客様はいくつものモジュールから必要な機能を選択いただけます。セルサイド・バイサイド別に推奨する主な機能は以下です。

セルサイド バイサイド 執行管理システム 〇 マーケットメイク 〇 自動取引 〇 〇 アルゴリズム 〇 〇 注文管理システム 〇 スマートオーダールーティング 〇 〇 取引コスト分析/レポート 〇 〇 コネクティビティ/流動性 〇 〇 トレーディングGUI 〇 〇 Quod Financialのテクノロジー & 東証コンピュータシステムのコネクティビティ

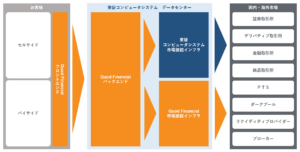

本共同ソリューションにおきまして、東証コンピュータシステムは日本のセルサイド及びバイサイドの双方の皆様に、データ、ホスティング、コロケーション、現地機能などを提供いたします。 加えて、Quod Financialの AMP の導入、利用、運用管理、保守などを容易に行えるように、稼働環境の準備やIT支援サービスも合わせて提供いたします。東京証券取引所をはじめとした各取引市場への電子的な接続、相場情報の配信、日本語による顧客ヘルプデスクなどの体制を構築し、お客様のビジネスをサポートいたします。

接続可能な国内取引所

東京証券取引所/ 札幌証券取引所/ 名古屋証券取引所/ 福岡証券取引所/ 大阪取引所/ 東京商品取引所/ 東京金融取引所/ SBIジャパンネクスト/ Chi-Xジャパン

パートナーについて

QUOD FINANCIAL

FX、株式、デリバティブのマルチアセット・トレーディングを専門とするトレーディングプラットフォームのプロバイダーです。2018年、ヘッジファンド等で構成される”HFM Technology Europian Technology Awards”より、顧客に優れた効率化を提供するトレーディングサービスのスペシャリストであるとして”Best Trading and Execution”部門を受賞しました。

機能紹介

執行管理システム – Execution Management System –

執行管理システム(EMS)はインテリジェントかつ高いカスタム性を備えたシステムです。効果的な執行を行うためにはこのようなシステムが必要で、スムーズな自動化とクライアント独自の取引スタイルの保持を可能にします。

【マルチアセット対応のEMSの構成】

自動取引

適応力のあるアルゴ・エンジン(AEN)

スマートオーダールーティング

内部クロス

株式、FX、デリバティブおよびOMS統合

80以上の市場(銀行、ECN、証券会社等)への接続【EMSの主要な機能】

クォート、ストリーム、シンセティックを含む相場情報の集約とスマートオーダールーティング

複数チャネルからの価格拡散の自動検知

ボラティリティや市場の自動調整と150以上の変数

ルールベースの例外処理と管理

カスタム注文タイプ

自動ヘッジ

内部クロス

リアルタイムの損益追跡とヒストリカル分析

高いコンフィギュアビリティ

導入、管理、ホスティング【自動取引(AEP)】

日々の業務の単純な自動化からリアルタイムの相場情報を使用した複雑で複数のシステムに基づく決定まで、成功するための取引戦略を実行するために必要なすべてを提供します。【スマートオーダールーティング(ASOR)】

マルチアセット対応のスマートオーダールーティング(ASOR)は、複雑で分断化した世界の取引市場の要求を満たすように特別に設計されています。

ASORは複数の市場の流動性を探求し、リアルタイムな市場での最良執行を理解し、適応力のあるアルゴ・エンジン(AEN)で定義された複雑な戦略に対応することができます。【適応力のあるアルゴ・エンジン(AEN)】

適応力のあるアルゴ・アプリケーションは、アルファ追求戦略やベンチマーク・アルゴリズムですぐに利用できるアルゴリズム取引機能を提供します。

インパクトの最小化、流動性の探求、スマートオーダールーティングを提供します。アルゴは複雑なクロスアセットのワークフローを開発するためにクライアントが完全にカスタマイズできます。【内部クロス(ACROSS)】

MiFID IIとDodd-Frank準拠の内部クロス・アプリケーションは、すべての資産クラスの内部化とクロッシングのエンジンを迅速に作成できるように設計されています。 内部クロスは、内部の流動性と外部の市場の両方に同時に送信できる独自の機能を提供します。

マーケットメイク – Market Making –

マーケットメイクは厳しい規制下にあります。市場のボラティリティは減少していることから、利益を生み出すための自動化が必要となります。透明かつ厳格なリスク管理機能を備えたシステムは、現代のマーケットメイカーには欠かすことのできない重要な要素です。

【QFマーケットメイク機能構成】

FX マーケットメイク

ETF&現物株式 リクイディティプロバイダー

シンプルオプションマーケットメイク【気配管理】

ダブルサイド自動気配生成と株式、デリバティブ、FX取引に対応した気配管理。【クロッシング】

内部マーケットの流動性でクロス取引を可能に。【Excel プラグイン】

リアルタイムで価格を受信し、軽量なプライシングメカニズムのエクセルファイルで、売りと買いの双方の気配/指値を提示。【UI、セールストレーディングスクリーン】

マーケットメイク画面では、気配ロジック、スプレッド、スキュー、気配のサイズ、顧客階層、損益計算、オートヘッジ、リスク管理のセッティングを行えます。【リスク管理】

実際のポジションキーピングと有効注文の完全なビューによるマルチアセット対応の総合的なリスク管理【アルゴエンジン】

内部マーケットメイクロジックコーディング用の包括的なC++ APIと同様の革新的なアルゴリズムを備えた最先端のアルゴリズムエンジン。【注文執行管理】

リスト、バスケット注文、気配の直感的な管理による単一執行及びリスト執行。【アダプティブマーケットメイク】

オープンなプラットフォームの提供により、プライシングエンジン、情報フィード(ボラティリティやアルファ値、ベータ値といった派生データ)、リスク管理やその他システムとの接続も簡単です。接続にはFIXプロトコルないしオープンAPIを使用します。モジュラー型なので、実装・仕様の変更も容易です。

自動取引 – Automated Trading –

データ(Data)、自動化(Automation)、コントロール(Control)。これらはモダンなトレーディング業務の中心にあり、コアとなる3つの思想です。Quod Financial は適応型執行プラットフォーム(Adaptive execution platform)を導入し、執行判断に活かせるデータ、自由度の高い自動化機械取引及びこれらの機能の完全なコントロールをトレーダーに提供いたします。

【データ(Data)】

あらゆるマーケットデータと約定データは、(ヒストリカルデータに基づく統計分析も含む)、ユーザーに単純なルーティングルール、複雑なアルゴリズムの利用を可能にします。それもプラットフォームの内部においてです。注文の詳細なビューと、取引全体が過去データとの比較しどのように進行しているかチェックできます。(例:市場別ヒット率、レイテンシー、拒否率、スプレッドキャプチャ等。)また、これらの情報は全て直感的なダッシュボードとオンラインレポートに表示されます。トレーダー、クオンツ、意思決定者の皆様はこれらの情報すべてにアクセスできます。【自動化(Automation)】

ロータッチ機能とパワフルなルーティング機能からもっとも重要な働きを担うSORを備えた複雑なアルゴリズムの利用に至る、幅広い自動化をカバーしています。これらは全て、お客様の業務と目標に適応した柔軟なワークフローのもとに構築されています。トレーディングロジックは様々なデータを利用し、市況の変化にあわせて、ディシジョンツリーを更新していきます。トレーダーはトレーディングフローに影響を及ぼす全ての例外を監視するパワフルなツールを利用できます。フロントエンドにおける異常のチェックも可能です。例:執行時間の長すぎる注文、アルゴリズムの一時停止、取引所からの拒絶等。マルチチャンネルによるアラートメカニズムとアドミンフロントエンドによるマシンとアルゴリズムのステータス管理。【コントロール(Control)】

トレーダーは常時、個別の注文に始まり、すべてのプロセスのコントロールが可能です。トレーディング全体を統括し、直感的に表現します。トレーダーと管理者は注文ごと、アルゴリズムごとのコントロールが可能です。例として、アルゴリズムの一時停止や再開を、最小限のリスクで実行できます。いつもとは異なること、正常では無いことや例外を管理する“例外管理”の思想で、重要な点、注意を払うべき点へのフォーカスを可能にします。また、フラットフォーム上でどのようにトレーディングが進行しているのか理解が可能になります。それはすなわち、自己の管理、リスク、OMS、ルーティング及びアルゴリズムのロジックとパラメーター管理の能力となります。ひとつひとつの変更はプラットフォームに即時反映されます。【取引全体レポート(Full Execution Reports)】

社内のクオンツ及び開発者向けに執行ロジックと動作分析用に、詳細なレポートとリアルタイムダッシュボードを提供いたします。

アルゴリズム – Algorithm –

アルファ創出や、市場インパクト低減をおこなうアルゴリズムもあらゆる取引ストラテジーのひとつです。Quod Financialでは、コントロールを提供し、簡単にカスタマイズ可能な幅広いストラテジーとツールを通じて、お客様のトレーディングの発展と成長を目標にしています。Quodアルゴリズムは最大の成果を出すために、データに基づきリアルタイムで注文のリポジションニングの判断を行います(データドリブン)。

【流動性探求アルゴリズム】

流動性探求アルゴリズムは、複雑な売買執行ストラテジーを実行し、分断された市場において流動性を追求します。リットプールやダークプール、インターナルプールでもそれぞれの市場に合わせて動き、流動性を追求します。トレーダーはアルゴリズムの管理に150以上のパラメーターをご利用いただけます。標準的な注文タイプには、Quodで事前定義したアルゴリズムのご利用が可能です。その他にフェーズ管理機能及びアンチゲーミング、アルゴリズム暴走、価格変動等に対応したリスク管理機能を標準サポートしています。リクイディティ、パフォーマンス、時刻、ボラティリティ、ヒット率、優先傾向、ラストルック、レイテンシ、注文拒否など――アルゴリズムはこれらのデータを収集、統計的に分析を行い、インテリジェンスを高めていきます。【取引・売買執行アルゴリズム】

取引・売買執行アルゴリズムは指定した取引目標や執行目標を達成するよう設計されています。市場インパクト・アルファ創出も行います。マーケットインパクト低減ストラテジー例:TWAP、VWAP、Participation/PoV、Arrival Price、Last Look Smoothed or Pair Trading (Alpha)。取引売買執行アルゴリズムは Quod やお客様による設定やカスタマイズができます。また、Quod のアルゴと同様に、一つ一つの執行判断はクリアにアウトライン化され、リアルタイムの市況に基づき、アルゴリズムの動作修正を行います。【自動化/ワークフローアルゴリズム】

アルゴリズムは自動化の要です。われわれが提供するアルゴリズムパッケージを、注文管理システムやルーティングなどの機能とあわせて使うことで、データに基づいたパワフルかつ透明で制御性に富んだ自動化プロセスを実現します。この自動化プロセスは透明で、ユーザーが繁雑な内部処理を意識する必要はありません。また、制御機能を備えており、データに基づいて動きます。

注文管理システム – Order Management System –

完全な注文管理とミドルオフィス取引プラットフォームがフロントオフィス業務を支えます。自動取引パッケージと組み合わせた注文管理システムで、アクティビティの高度な自動化によるハイタッチ/ロータッチ取引を可能にします。

親/子注文の完全な識別の可能なOMSは、 全ての注文とクォートのライフサイクルやネッティング、アロケーションを強力にサポートします。

注文とクォート(IOI、RFQとQuote)のライフサイクルの管理、親/子注文の完全な認識、および以下の機能も標準でサポートします。

- 自己勘定取引とクライアントアクティビティのためのリアルタイム損益計算、クロスアセットに対応したポジション管理

- 階層的/連携的なグローバル注文管理を行うハイタッチ取引向け計らい管理。ロータッチ取引との併用も可能です。

- 高度なバスケット・ETF・リスト取引を備えたOMS。アルゴリズム取引も標準でサポート。

【オーダールーティング】

マルチアセット注文と呼値管理

ルールに基づいた検証

マルチアセット・プリトレード・リスク

ロータッチ型FIX注文管理とFIX管理

ルールベースのダイナミックルーティング:AdVに基づいたルール、市場(LP)与信限度、市場データルールなど

ブローカーアルゴリズムのフルサポート

IOI / 両サイドクォート算出・管理【ポジション管理】

マルチアセット運用の日中ポジション管理:FIFO(First In, First Out)方式、LIFO(Last In, First Out)方式、時価会計

プリトレードリスク管理:NOP(Net Open Position)方式、DSL(Daily Settlement Limits)方式、ペンディング注文、注文サイズ、注文率、銘柄毎の注文レート。

サードパーティリスク/サードパーティミドルオフィスシステムとのリアルタイム連携(インテグレーション)【先進取引】

ETF/バスケットの設定とウェイト(値洗い方式)管理計算とリバランスの自動化

プログラムの管理

Excelとのリアルタイム連携【計らい注文管理】

カスタマイズできるマルチロケーション注文管理

フォロー・ザ・サン運用の許可、注文管理の引継ぎ

自由度の高い計らいワークフロー

グループ化、分割、マッチング、マニュアル執行

注文発注【ミドルオフィス機能】

複雑なアロケーションと端数管理

プリトレード/ポストトレード・アロケーション

通貨や受渡日による取引ネッティング(FX)

コンファメーション / ブッキング

手数料管理モジュール

スマートオーダールーティング – Smart Order Routing –

現代の市場において、取引の執行にはアダプティブスマートオーダールーター(ASOR)が不可欠です。SORは、選択したストラテジーを滞りなく執行し、単なる最良価格にとどまらない結果を達成することです。高度に分断し、瞬く間に変化していく今日の市場において、ASORはそれぞれの執行の極めて重要な要素となります。その役割は、選択したストラテジーを滞りなく執行し、単なる最良価格にとどまらない結果を達成することにあります。

【スマートオーダールーターの役割】

このツールは利用者の流動性を追求し、取引ストラテジーとマーケットを直結するインターフェースとなります。ストラテジーはクライアント、アルゴリズム、トレーダーにより発動します。選択されたストラテジーに基づき、SORは様々な市場(リットプール、ダークプール、システマティックインターナライザー)の特性、数十のパラメーターを駆使し、執行判断の最適化と執行リスク管理を行います。【変数、設定値の例】

価格

コスト

ブローカー・取引所選択(及び制限)

ヒット率

ボラティリティ

約定率

レイテンシ

市場別限度の設定(FX)

ポジション(デリバティブ)

ラストルック

流動性追求(見えない流動性)

市場の厚みレベル

拒否率

マーケットインパクト

取引コスト

内部クロス(インターナルとパブリックを同時に用いた執行も可能)【最良執行機能、コンプライアンスとストラテジック執行】

Quod 最良執行機能は、パワフルな最良執行レポート機能を備えており、執行決定プロセスの段階ごとに詳細な説明をご提供します。また、売買執行パフォーマンスの評価のために、イベント発生時の市況、判断ごとのブレイクダウン、ベンチマークも合わせて提供いたします。規制コンプライアンスと同様に顧客やトレーダーにとって重要な情報を提供する必要不可欠なツールです。

執行ストラテジーや取引コストの継続的なレビューは、執行パフォーマンスと収益性のためのデータとインテリジェンスになります。これには市場パフォーマンスのような詳細な分析を使用しています。このデータはアルゴリズムのパフォーマンス向上にも利用されます。- モダンで比類なきアルゴリズムプラットフォーム

マルチアセットに対応したSOR:アセットクラス固有の流動性管理の履行、注文/クォーティングタイプ、フェーズ管理を用いた株式とデリバティブ/FX。 - 注文はダイレクトに市場へは出されません。そのため、個々の市場にストラテジー/パターンを明かすことなく、発注・変更が可能です。異なる周期で流動性を追求します(アグレッシブフェーズからパッシブフェーズへの変更など)。

- 迅速な取引判断が、なしうる最高の結果を目指します。ストラテジー(Quodアルゴリズム、ブローカーアルゴリズムなど)を組み合わせることにより、注文のライフサイクルの最中においても取引執行は進化していきます。

- 注文の拒否、不正常な注文といった異常管理を行う統轄型フロントエンドを備えています。自己管理型フロントエンドはSORアルゴリズムの管理を行い、高い可用性を保ちます。

- 過剰執行とアルゴリズム暴走の予防;過剰執行を予防するための異なるレベルにおけるリスク管理機能や、アルゴリズムの暴走を管理するためのマルチレベルでのグローバルなキルスイッチとサーキットブレーカーの機能を備えています。

- 内部のマーケットメイクを通じて顧客の注文フローを内在化し、匿名の流動性を追求します

取引コスト分析/レポート – Trading Cost Analysis / Reporting –

リアルタイムの取引コスト分析ソリューションは、分断が進行し、高度に複雑化したマーケットでの執行パフォーマンスの監視と、厳しい規制への対応を実現いたします。

QuodのTCAは顧客、トレーダー及びクオンツにポストトレード分析とすぐに活かせるプリトレード分析、執行判断のためのビッグデータ管理を提供いたします。パワフルなダッシュボードはトレーディング全体のモニタリングと、ひとつひとつの注文の解析に最適なツールです。【全体分析】

市場別遅延率

市場別ヒット率

拒否率

スプレッド ・ スプレッドキャプチャ

ブローカーアルゴリズムパフォーマンス監視

不良資産レベル(Venue toxicity)【注文個別分析】

分かりやすい英語による注文サイクルの監査証跡

執行判断ごとのプロセスと判断の前後関係と判断の詳細な説明。

スリッページ、VWAP、スプレッドキャプチャといった執行パフォーマンスの判断に関連するベンチマークも表示。【TCAと最良執行報告】

TCA、最良執行とベンチマークは規制レポートには不可欠です。Quod AEPのユニークな点として、取引全体のパフォーマンスチェックと同じように、分析結果をリアルタイムの取引にすぐに用いるインテリジェンスを備えています。- ベンチマークとサードパーティ参照データの取得

- レポートのベンチマークの提供と他のプロバイダーへTCAデータをエクスポートするための、外部及びサードパーティ情報とのシームレスな結合。

- ITK、FIX、APIからのフルアクセスが可能なデータストア。

コネクティビティ/流動性 – Connectivity / Liquidity –

取引所独自のAPI/プロトコル、ISVのコネクタ、相場情報フィードハンドラー、上流から下流に至る各種システムへの接続に対応します。

この柔軟性は、現在導入しているコネクタの再利用を可能にし、ご利用者のコストとトレーディング環境の分散を最小限にします。

マルチアセット・トレーディングプラットフォーム(AMP)は80を超す市場と接続可能です。

【接続可能な国内取引所】

東京証券取引所

札幌証券取引所

名古屋証券取引所

福岡証券取引所

大阪取引所

東京商品取引所

東京金融取引所

SBIジャパンネクスト

Chi-Xジャパン

トレーディングGUI – Trading GUI –

AMPのトレーディングGUIは皆様の業務の更なる効率化をサポートします。

– アルゴリズムの構築

– 手動操作

– クリアなレポート 等トレーディング画面はカスタマイズ可能で、高い安全性と柔軟性を備えています。情報は効果的な取引の要です。AMPのトレーディング画面でお客様の情報整理をサポートします。